软件企业增值税即征即退指的是什么

首先是软件企业,销售自己开发的软件,增值税实际税负超过3%的部分,可申请退税.

软件企业收到即征即退的增值税税款时,如何处理?

企业实际收到即征即退、先征后退、先征税后返还的增值税,借记银行存款科目,贷记补贴收入科目.对于直接减免的增值税,借记应交税金应交增值税科目,贷记补贴收入科目.因此,该笔分录应为:借:银行存款 贷:补贴收入

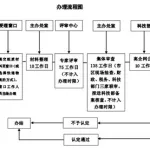

如何办理软件产品增值税即征即退

办理软件产品增值税退税,需要向主管税务机关提交下列资料后办理:

(一)计算机软件产品享受税收优惠政策书面申请报告及《计算机软件产品享受税收优惠政策申请审批表》(见附件1);

(二)一般纳税人资格证书复印件;

(三)省级软件产业主管部门认可的软件检测机构出具的检测证明材料复印件;

(四)符合增值税优惠政策的软件产品证明材料复印件(《软件企业认定证书》、《软件产品登记证书》或《计算机软件著作权登记证书》);

(五)享受税收优惠政策的计算机软件产品的纳税申报表复印件;

(六)增值税完税凭证复印件;

(七)税务机关要求的其它资料:

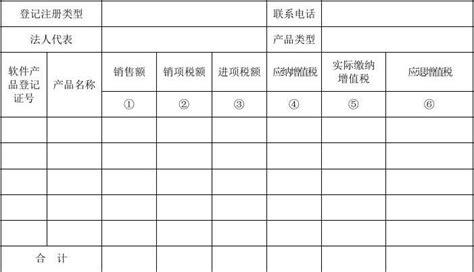

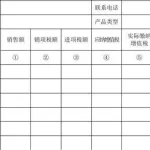

1.软件企业申请退税计算表、软件企业纳税情况表;

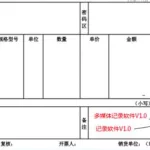

2.软件产品销售发票复印件;

3.企业产品销售明细帐复印件、属嵌入式软件的还需提供成本明细账复印件。

2014年软件企业增值税退税法则

软件企业增值税退税的税务筹划

2014年软件企业税务筹划的政策依据

《财政部、国家税务总局关于软件产品增值税政策的通知》

(财税〔2011〕100号)第一条规定,一般纳税人软件企业销售其自行开发生产的软件产品,按

17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

《财政部、国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)第三规定:软件企业自获利年度起“两免三减半”。

财税〔2012〕27文件第五条规定,即征即退增值税款由企业专项用于软件产品研发和扩大再产并单独进行核算,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除。

企业所得税法实施条例第二十八条规定,不征税收入用于支出所形成的费用或者财产,不得扣除或者计算对应的折旧、摊销扣除。

《国家税务总局关于印发〈企业研究开发费用税前扣除管理办法(试行〉的通知》(国税发〔2008〕116号)第四条规定,企业从事《国家重点支持的高新技术领域》和《当前优先发展的高技术产业化重点领域指南》规定项目的研究开发活动,研发费用可以加计扣除。

国税发〔2008〕116号文件第八条规定,法律、行政法规和国家税务总局规定不允许企业所得税前扣除的费用和支出项目,均不允许计入研究开发费用。

软件开发 增值税即征即退税额的计算

软件业是税负超过百分之三的部分,即征即退. 你们的软件的销项=8000*17%=1360 进项税=60 应纳税额=1360-60=1300 税负百分之三的部分=8000*3%=240 应退税额=1300-240=1060 这个退税是计入到应纳税所得额的,缴纳所得税的.

软件产品增值税即征即退?

你说的是不是《软件产品增值税超税负退税计算表》?填写说明是:说明:1、本表在企业申请软件产品超税负退税时一并报送.各项收入均为不含增值税收入.2、第6栏“硬件销售收入”的计算,若企业的实际成本利润率高于10%的,可按实际计算.3、难以划分的进项税额,按销售收入比例计算分摊.

你好,有一个问题向你请教,软件企业销售自己研发的软件可以享受即征即退的政策,先交17%的增值税,然后办理退税手续,再返回14%(也就是说对超过3%的部分即征即退).例如,本月有一笔收入价税合计50万,那么做如何作凭证,二三级科目怎么设置呢?谢谢!

1、销售时: 借:银行存款等 贷:主营业务收入 贷:应交税金–增值税(销项税额) 2、结转销售成本时 借:主营业务成本 贷:库存商品 3、缴纳增值税时: 借:应交税金–增值税 贷:银行存款等 4、计提应收的增值税返还: 借:其他应收款–增值税退税额 贷:营业外收入(或补贴收入) 5、收到增值税返还: 借:银行存款 贷:其他应收款–增值税退税额

软件企业的增值税实行税负超3%的部分即征即退,我想请问一下这种情况下进项税还需要去认证抵扣吗?

1.当然需要认证抵扣,不然的话,你进项都不抵,剩的全是销项,不仅给自己添麻烦,给税务局也添麻烦.2.所谓软件企业的即征即退,就是什么都和普通企业一样,到了期末,计算你的税负,超过3%再退就行了.个人意见,仅供参考

软件企业即征即退,地税部分能退吗?

根据《财政部、国家税务总局关于增值税营业税消费税实行先征后返等办法有关城建税和教育费附加政策的通知》(财税[2005]72号)规定:对“三税”实行先征后返、先征后退、即征即退办法的,除另有规定外,对随“三税”附征的城市维护建设税和教育费附加,一律不予退(返)还. 根据上述规定,对软件企业增值税实行即征即退办法的,附征的城建税及教育附加等不予退(返)还.

软件开发企业增值税即征即退含进项转出税额吗?

不含进项转出税额