软件开发税收优惠政策

软件开发企业的税收优惠政策: 1.软件开发企业实际发放的工资总额,在计算应纳税所得额时准予扣除. 2.软件开发企业每一纳税年度可在销售(营业)收入8%的比例内据实扣除广告支出,超过比例部分的广告支出可无限期向以后纳税年度结转. 3.从事软件开发的高新技术企业,自登记成立之日起5个纳税年度内,经主管税务机关审核,广告支出可据实扣除.

软件企业税收上享受什么优惠政策呀?

参阅如下的文件. 一、财税〔2008〕1号 …… 一、关于鼓励软件产业和集成电路产业发展的优惠政策 (一)软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不作为企业所得税应税收入,…

软件企业 所得税 优惠

新创办企业(仅指2000年7月1日以后新开办的)取得《软件企业证书》(集成电路设计企业视同软件企业)或《集成电路生产企业证书》(生产线宽小于0.8微米)后,自获利年度(指企业开始经营后第一个有应纳税所得额的年度,企业开办初…

软件开发企业有哪些税收优惠

在企业所得税上软件开发费用可以虚抵费用

软件企业税收政策

1、增值税,按一般纳税人征税后,税负超3%的部分,实行即征即退 2、企业所得税,凡认定为高新技术企业的,按15%的税率征税;经认定的软件企业,自获利年度起,企业所得税实行"两免三减半".上述低税率和定期减免优惠由企业自主选…

软件企业开发软件在增值税方面有哪些优惠

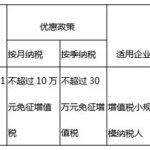

根据财税〔2011〕100号文规定:(一)增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策.(二)增值税一般纳税人将进口软件产品进行本地化改造后对外销售,其销售的软件产品可享受本条第一款规定的增值税即征即退政策.本地化改造是指对进口软件产品进行重新设计、改进、转换等,单纯对进口软件产品进行汉字化处理不包括在内.(三)纳税人受托开发软件产品,著作权属于受托方的征收增值税,著作权属于委托方或属于双方共同拥有的不征收增值税;对经过国家版权局注册登记,纳税人在销售时一并转让著作权、所有权的,不征收增值税.

软件开发企业,如果是一般纳税人,在税收方面有什么优惠?

软件产品增值税政策 《财政部 国家税务总局关于软件产品增值税政策的通知》 (财税〔2011〕100号): (一)增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退…

软件企业所得税的优惠?请指教!

一、国务院批准的高新技术产业开发区内的高新技术企业,减按15%的税率征收所得税;新办的高新技术企业自投产年度起免征所得税两年.是指: 1.国务院批准的高新技术产业开发区内的企业,经有关部门认定为高新技术企业的,可减按15%…

软件企业所得税优惠

财政部 国家税务总局关于企业所得税若干优惠政策的通知财税〔2008〕1号 关于鼓励软件产业和集成电路产业发展的优惠政策 (一)软件生产企业实行增值税即征即退政策所退还的税款,由企业用于研究开发软件产品和扩大再生产,不作为企…

双软企业税收优惠政策是什么?

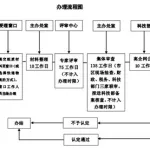

办理双软认证可以享受国家税收的优惠政策,以下是有关双软认证的优惠政策,有关双软认证申请方面的资料您可以搜下【汉唐双软】里面都是一些办理的材料. 软件企业认定的优惠政策: 经认定的软件生产企业的工资和培训费用,可按实际发生额在计算应纳税所得额时扣除.对我国境内新办软件生产企业经认定后,自开始获利年度起,第一年和第二年免征企业所得税,第三年至第五年减半征收企业所得税.