软件销售税率

公司代理销售某款软件,实际是属于让渡资产使用权,无形资产的使用权转让. 一般纳税人税率是17%,小规模纳税人是3%.是一般纳税人就可以抵扣进项,小规模纳税人不能抵扣. 希望能帮到您

销售软件的营业税是多少?

销售自行开发的软件交增值税,允许抵扣前环节的进项. 但若是受托开发的,约定所有权归委托方,那此时的销售行为其实是服务行为,按5%收营业税.

发票开软件开发增值税税率是多少

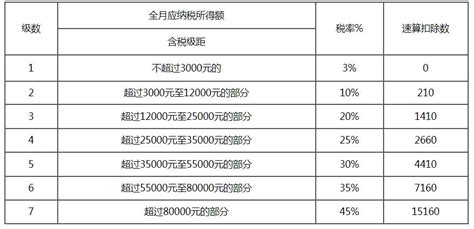

一、一般纳税人 适用的税率有:17%、13%、11%、6%、0%等。 1、适用17%税率 销售货物或者提供加工、修理修配劳务以及进口货物。 提供有形动产租赁服务。 2、适用13%税率 (1)《中华人民共和国增值税暂行条例》: 粮食、食用植物油; 自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品; 图书、报纸、杂志; 饲料、化肥、农药、农机、农膜; (2)《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》: 农产品。 音像制品。 电子出版物。 二甲醚。 3、适用11%税率 提供交通运输业服务。 4、适用6%税率 提供现代服务业服务(有形动产租赁服务除外)。 5、适用0%税率 出口货物等特殊业务。 二、小规模纳税人 适用征收率,征收率为3%。

软件行业申请一般纳税,是6%还是17% 具体的税率和征收率是多少?

软件开发行业,申请一般纳税人,增值税税率是6%. 软件销售行业,申请一般纳税人,增值税税率是17%.

软件在国内销售,需要交纳的增值税的税率是多少?

财政部 国家税务总局关于增值税若干政策的通知(一)嵌入式软件不属于财政部、国家税务总局《关于鼓励软件产业和集成电路产业发展有关税收政策问题的通知))(财税[2000]25号)规定的享受增值税优惠政策的软件产品. (二)纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税,并可享受软件产品增值税即征即退政策. 对软件产品交付使用后,按期或按次收取的维护、技术服务费、培训费等不征收增值税. (三)纳税人受托开发软件产品,著作权属于受托方的征收增值税,著作权属于委托方或属于双方共同拥有的不征收增值税.财税2005 165号

销售软件是开什么发票,税率是多少

销售软件,一般纳税人增值税税率17%,小规模纳税人增值税征收率3%

一般纳税人开软件产品几个税点

软件的增值税税率17%,软件售后服务的增值税税率6%。

根据《财政部 国家税务总局关于软件产品增值税政策的通知》(财税[2011]100号)第一条的规定,(一)增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策;(二)增值税一般纳税人将进口软件产品进行本地化改造后对外销售,其销售的软件产品可享受本条第一款规定的增值税即征即退政策。本地化改造是指对进口软件产品进行重新设计、改进、转换等,单纯对进口软件产品进行汉字化处理不包括在内;(三)纳税人受托开发软件产品,著作权属于受托方的征收增值税,著作权属于委托方或属于双方共同拥有的不征收增值税;对经过国家版权局注册登记,纳税人在销售时一并转让著作权、所有权的,不征收增值税。

一般纳税人只是销售软件产品的增值税的税率是17%吗

是的.一般纳税人销售软件产品的增值税税率是17%.而提供信息技术服务的增值税税率是6%

无软件开发资质的公司销售软件,税率是怎么算的

一般纳税人销售软件,适用的增值税税率是17%. 一般纳税人提供信息技术服务、技术设计服务、技术咨询服务等应税服务,适用的增值税税率就是6%. 如果是小规模纳税人的话,税率一律是3%.

销售软件征收什么税

增值税.营业税. 单纯销售产品,而不转让知识产权等无形资产是缴纳增值税,对增值税一般纳税人销售其自行开发生产的软件产品,按17%的法定税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策. 如果有转让知识产权等无形资产时,还要交纳营业税. 企业所得税中,软件开发企业的工资薪金有时如果符合税法的相关条例中所规定的内容是可以据实扣除的.